Obligations ou CPG : quel est le bon placement pour vous?

À la suite de la pandémie, la hausse rapide des taux d’intérêt et la baisse de la valeur des obligations ont incité de nombreux investisseurs à chercher de meilleures occasions de placements en liquidités et en titres à revenu fixe à court terme. Les certificats de placement garanti (CPG) sont devenus plus populaires en raison de leurs taux de rendement intéressants et de leur capacité à préserver le capital, facteurs particulièrement attrayants pour les investisseurs après les pertes importantes sur les obligations en 2022.

Toutefois, alors que l’inflation ralentit et que les taux d’intérêt diminuent, le contexte de placement a changé. Les investisseurs s’interrogent peut-être sur la meilleure stratégie à adopter en matière de titres à revenu fixe. Dans cet article, nous énumérons ci-après quelques-unes des différences entre les obligations et les CPG et expliquons comment ces placements pourraient s’intégrer au portefeuille d’un investisseur.

- Obligations et CPG

- Rendements historiques des obligations et des CPG

- Incidence de différents scénarios sur les obligations

- Échelonnement : une stratégie classique de réduction du risque

- Pourquoi inclure des titres à revenu fixe dans un portefeuille de placement?

- Comment choisir un placement en titres à revenu fixe?

Obligations et CPG

Obligations |

CPG |

|

|---|---|---|

Sécurité du capital |

Non. La valeur des obligations fluctue en fonction des conditions du marché. Les obligations comportent également un risque de défaillance de l’émetteur. |

Oui. Le capital et le rendement sont garantis si les CPG sont conservés jusqu’à l’échéance. Ils sont également protégés par la Société d’assurance-dépôts du Canada. |

Liquidité rehaussée |

Oui. Les obligations offrent plus de souplesse et sont plus liquides. La plupart des obligations peuvent généralement être vendues en quelques jours. |

Non. Les retraits anticipés des CPG entraînent des pénalités. |

Avantages fiscaux |

Oui. Les versements de coupons/d’intérêts sont imposables au taux d’imposition marginal intégral de l’investisseur. Cependant, seulement 50 % des gains en capital attribuables à l’appréciation de la valeur de l’obligation sont imposés au taux d’imposition marginal. |

Non. S’ils ne sont pas détenus dans un compte enregistré, les CPG n’offrent aucune économie d’impôt. Les versements d’intérêts sont imposables au taux d’imposition marginal intégral de l’investisseur. |

Risque de réinvestissement |

Oui (mais moins que les CPG). Les investisseurs obligataires sont moins exposés au risque en raison des différentes échéances et de la régularité des versements de coupons. Cette source de revenus permet des réinvestissements graduels, réduisant ainsi l’incidence du risque de réinvestissement dans un contexte de taux d’intérêt en baisse. Habituellement, lorsque les taux d’intérêt baissent, les prix des obligations augmentent, ce qui présente un potentiel de gains en capital à la vente. |

Oui. À l’échéance, les investisseurs en CPG reçoivent leur capital ainsi que les intérêts accumulés, mais dans un contexte de baisse de taux d’intérêt, il peut être difficile de réinvestir ces fonds à des taux intéressants. |

Rendement potentiel plus élevé |

Oui. Possibilité de versements de revenu et de gains en capital. La liquidité des obligations permet également aux investisseurs de réagir plus rapidement à l’évolution des conditions du marché. |

Non. Paiements d’intérêts seulement, au taux fixe qui était affiché au moment de l’achat du CPG. Toutefois, les rendements des CPG sont plus prévisibles. |

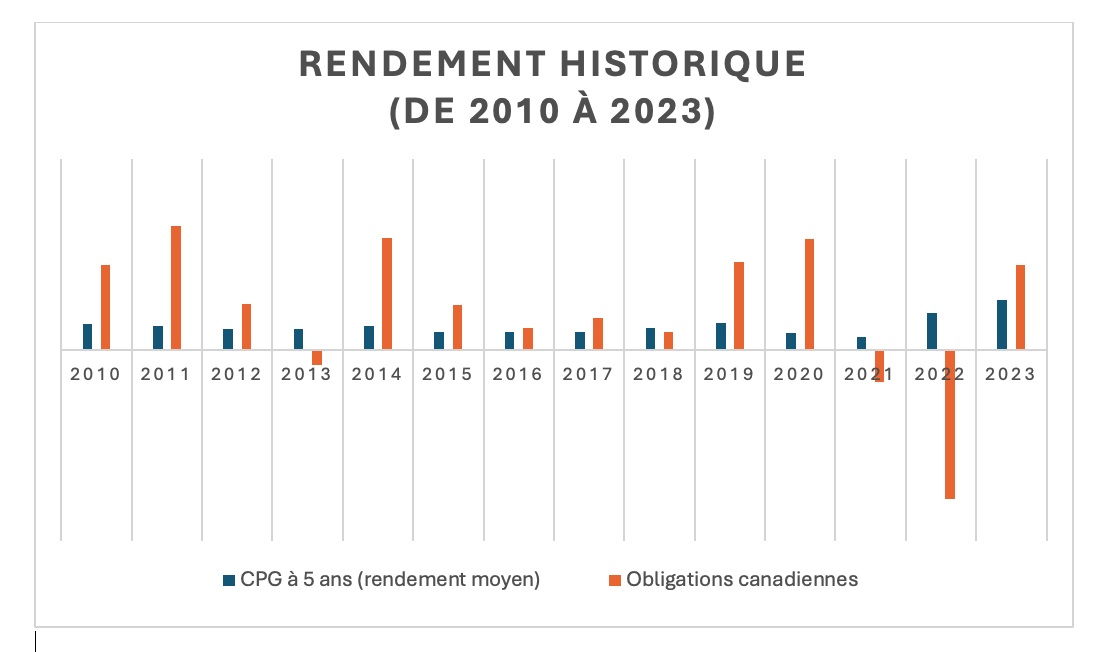

Rendements historiques des obligations et des CPG

Les rendements historiques nous montrent que les obligations ont affiché de meilleurs rendements à long terme, tandis que les rendements des CPG ont été plus constants. Le graphique ci-dessous compare le rendement annuel des obligations canadiennes et le rendement moyen des CPG à cinq ans. Les rendements des obligations sont plus volatils, mais les CPG n’ont surpassé les obligations que quatre fois depuis 2010.

Source : Source : NEI, « Conservez ses placements », p 11.

Incidence de différents scénarios sur les obligations

Dans un contexte de taux d’intérêt élevés ou en hausse, les taux de rendement des CPG ont tendance à devenir plus attrayants pour les investisseurs. Cependant, les obligations ont historiquement offert un potentiel de rendement supérieur aux CPG. Il existe une relation inverse entre les taux de rendement et les prix des obligations; pendant le cycle de hausse des taux d’intérêt, de nombreuses obligations se négocient à escompte, ce qui permet aux investisseurs de profiter des paiements d’intérêts et des gains en capital, alors que les prix reviennent au pair. Voici quelques scénarios possibles qui pourraient avoir des conséquences sur les prix des obligations :

Si le Canada entre en récession économique et que les taux d’intérêt sont réduits plus que prévu :

- Cela serait positif pour les prix des obligations

Si le Canada réduit les taux d’intérêt comme prévu :

- Cela serait positif pour les obligations, car elles continueraient à produire des rendements élevés.

Si l’inflation s’aggrave et que les taux d’intérêt restent au même niveau :

- Cela serait négatif pour les prix des obligations

Échelonnement : une stratégie classique de réduction du risque

L’échelonnement fonctionne à la fois avec les obligations et les CPG pour aider à réduire le risque de réinvestissement et de liquidité. Cette stratégie consiste à étaler les dates d’échéance de vos placements en titres à revenu fixe de façon à créer un calendrier de réinvestissement des fonds à mesure que chaque obligation/CPG arrive à échéance. En évitant de concentrer vos placements dans une seule période ou durée, vous contribuez à réduire le risque de vous retrouver en position de liquidités très élevées arrivant à échéance lorsque les occasions de réinvestissement pourraient être moins favorables (comme lorsque les taux d’intérêt sont bas).

À l’échéance de chacune des obligations ou de chacun des CPG, le produit est investi dans une obligation ou un CPG à plus long terme. Cette stratégie permet de profiter des taux d’intérêt habituellement plus élevés des obligations à plus long terme, tout en assurant que les échéances des obligations ou des CPG soient échelonnées. L’échelonnement des obligations ou des CPG peut être approprié pour les investisseurs à long terme et ceux qui cherchent un flux de revenu régulier.

Un échelonnement des obligations ou des CPG est également avantageux du point de vue des liquidités. Si vous détenez plusieurs obligations ou CPG à différentes échéances, vous avez un actif qui arrive à échéance à intervalles réguliers, plutôt que d’avoir à encaisser un actif plutôt que prévu à un moment inopportun, ce qui pourrait entraîner des pénalités.

Exemple d’échelonnement : Prenons l’exemple d’un investisseur disposant de 50 000 $ à investir dans des CPG.

Sans échelonnement des CPG :

- Un investisseur achète un CPG de 50 000 $ au taux d’intérêt le plus élevé disponible (habituellement le taux sur 5 ans).

- S’il a besoin d’accéder à l’argent plus tôt, il perdra probablement une partie de ses intérêts et pourrait encourir d’autres pénalités.

- S’il encaisse l’argent plus tôt et souhaite ensuite le réinvestir dans un CPG, si les taux d’intérêt ont baissé, il devra réinvestir à ce taux inférieur et perdra le revenu potentiel.

Avec échelonnement des CPG :

- Un investisseur commence par acheter cinq CPG de 10 000 $, dont l’échéance varie de un à cinq ans.

- L’année suivante, lorsque le premier CPG arrive à échéance, l’investisseur peut réinvestir les 10 000 $ au taux le plus élevé disponible (habituellement le taux sur cinq ans). Cette stratégie se poursuit chaque année jusqu’à l’échéance du CPG suivant.

- Si l’investisseur doit encaisser un CPG plus tôt que prévu, il n’encourra que des pénalités ou une perte de revenu sur ce CPG, et non sur la totalité de son placement.

- Une échelle offre également une plus grande flexibilité. Si l’investisseur souhaite transférer une partie de son argent des CPG, il aura la possibilité de le faire chaque fois qu’un CPG viendra à échéance.

Pourquoi inclure des titres à revenu fixe dans un portefeuille de placement?

Les titres à revenu fixe à des fins de diversification

Ajouter de la diversification dans un portefeuille de placement est une stratégie courante de réduction du risque. La diversification consiste à détenir une variété de placements ayant des caractéristiques différentes (catégories d’actif, secteurs d’activité, régions) afin de réduire votre exposition globale au risque d’un actif ou d’un groupe d’actifs.

Tous les placements comportent un certain risque, mais ils ne comportent pas tous les mêmes risques. Différents types d’actifs, de secteurs et de régions ont tendance à se comporter différemment selon les cycles de marché. La diversification peut être un moyen efficace de réduire le risque de placement global et de potentiellement générer des rendements.

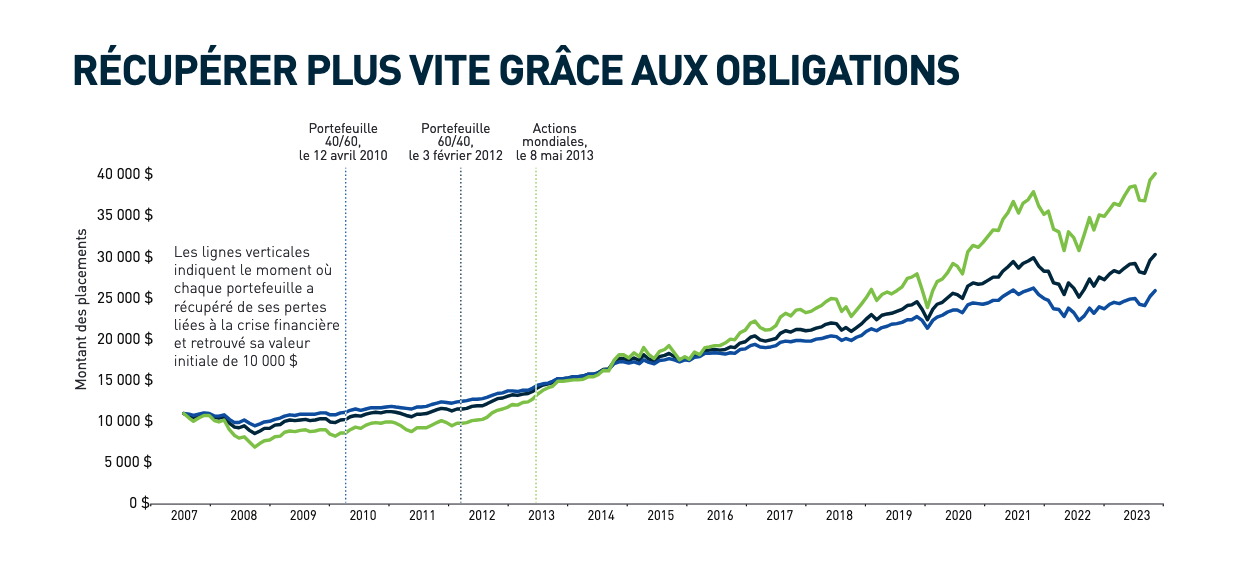

Lorsque votre portefeuille investit dans divers actifs, certains d’entre eux peuvent produire de bons rendements et d’autres, de piètres rendements, mais il est moins probable qu’ils enregistrent tous de mauvais rendements en même temps. Ce que vous gagnez sur les placements qui donnent de bons résultats peut aider à compenser les pertes sur les placements qui donnent de mauvais résultats. Les obligations et autres titres à revenu fixe peuvent contribuer à diversifier votre portefeuille d’actions, et ils ont historiquement aidé les investisseurs à recouvrer plus rapidement leurs pertes subies lors de replis des marchés (voir ci-dessous).

Source : NEI, « Conservez ses placements », p 9.

Que montre ce graphique?

Les actions mondiales se sont plus dépréciées durant la crise financière qu’un portefeuille diversifié composé d’actions et d’obligations. Même si les actions ont fini par rattraper les portefeuilles équilibrés, voire les surclasser au cours de dernières années, elles ont mis beaucoup plus de temps port récupérer leurs pertes. Avez-vous remarqué que le portefeuille ayant une pondération des obligations de 60 % (linge bleue) avait retrouve sa valeur environ deux ans avant celui ayant une pondération de 40 % (ligne noire)? Cela démontre à quel point les obligations peuvent être efficaces pour contrebalancer la volatilité des actions.

Si vous êtes préoccupé par le fait que votre portefeuille puisse mettre trop de temps à récupérer les pertes causées par une sévère correction boursière, équilibrez-le avec des obligations. Votre rendement au bout du compte ne sera peut-être pas aussi élevé, mais votre parcours sera probablement plus confortable.

Les titres à revenu fixe dans le cadre d’une stratégie productive de revenus

Les obligations et autres actifs à revenu fixe fonctionnent également bien dans le cadre d’une stratégie de placement axée sur le revenu. Si votre objectif est de générer un revenu, vous inclurez dans votre portefeuille des actifs – probablement des obligations – qui peuvent procurer un flux de revenu passif constant. Alors que les investisseurs axés sur la croissance visent à réaliser des gains en capital, les investisseurs axés sur le revenu privilégient le revenu et la sécurité du capital. Les versements réguliers en espèces fournissent un revenu qui peut être dépensé en fonction des besoins et qui est souvent utilisé comme revenu de retraite.

Comment choisir un placement de titres à revenu fixe?

Pour les investisseurs à court terme ou réfractaires au risque, les fonds du marché monétaire, les CPG et autres placements garantis offrent une sécurité et des rendements prévisibles. Mais pour les investisseurs à plus long terme, les obligations peuvent être préférées en raison de leur potentiel de rendement plus élevé, de leur plus grande liquidité et de leurs avantages fiscaux.

Les options de titres à revenu fixe proposés par Qtrade ne manquent pas :

- Les actifs du marché monétaire comprennent les comptes bancaires, les certificats de dépôt et les fonds communs de placement du marché monétaire. Ils sont idéaux pour les placements à court terme en raison de leur grande liquidité.

- Les CPG sont offerts dans une variété de conditions et de caractéristiques. Certains peuvent être encaissables ou convertibles en d’autres actifs. D’autres peuvent être liés à un indice boursier afin d’améliorer les rendements potentiels.

- Les obligations se présentent sous toutes les formes et toutes les tailles, avec différents émetteurs (gouvernements, municipalités et sociétés), différentes cotes de risque (de la catégorie investissement à la catégorie rendement élevé) et différentes caractéristiques (convertibles, ajustées à l’inflation, à coupon zéro, etc.)

- Les fonds communs de placement obligataires ou les fonds négociés en bourse (FNB) obligataires peuvent offrir une diversification ou une spécialisation au sein de la catégorie d’actif obligataire, en fonction des objectifs et de la tolérance au risque d’un investisseur.

En fin de compte, le meilleur choix de tout placement – notamment les placements en titres à revenu fixe – dépend de vos objectifs, de votre horizon temporel de placement et de votre tolérance au risque.

Les renseignements contenus dans le présent article proviennent de sources jugées fiables. Toutefois, nous ne pouvons en garantir l’exactitude ni l’exhaustivité. Ce document est fourni à des fins d'éducation et d’information uniquement et ne vise pas à apporter précisément des conseils financiers, fiscaux, de placement ou de toute autre nature.

À moins d’indication contraire, les fonds communs de placement, les autres titres et les soldes de liquidités ne sont pas assurés par la Société d’assurance-dépôts du Canada ni par un autre organisme public d’assurance-dépôts qui assure les dépôts dans les coopératives d’épargne et de crédit.

Financière Aviso inc. et Placements NordOuest & Éthiques S.E.C. sont des filiales en propriété exclusive de Patrimoine Aviso inc.